Золото известно человечеству с древних времен. Золотые изделия не однократно находили в древних захоронениях. Издревле этот металл был символом богатства и власти, поэтому он становился причиной ссор, грабежей, убийств и даже войн.

Очень долго именно золото являлось основой мировой финансовой системы и до сих пор оно остается одной из самых твердых мировых валют. Несмотря на то, что со времен «золотой лихорадки» прошло очень много лет, золото продолжает оставаться привлекательным инструментом для инвесторов наряду с другими драгоценными металлами.

Какие драгоценные металлы ценятся в современном мире

Сейчас к элитным драгоценным металлам относятся: серебро, золото, платина и палладий. Их еще принято называть «благородными», главным образом, за высокую химическую стойкость и красивый внешний вид. Из них делаются различные ювелирные изделия. Кроме того, эти металлы и сплавы с их содержанием используются в современной электронной промышленности при производстве высокотехнологичных приборов, в мобильных телефонах и компьютерной технике.

Вам, конечно же, интересно, почему ценятся именно эти металлы. Основная причина в их уникальных физико-химических свойствах и дефицитности . Доля добычи «благородных» металлов в общем объеме производимой мировой горнодобывающей промышленностью продукции составляет всего лишь 0,00005%. Очевидно, учитывая высокую стоимость драгметаллов на мировом рынке, добывать их выгодно.

Однако открытие бизнеса по добыче драгметаллов – затея дорогая и довольно сложная. Тем не менее, каждый современный инвестор в любое время может купить для себя немного золота или платины.

Способы инвестирования в драгоценные металлы [как купить золото]

В России сейчас для совершения инвестиций в золото и прочие драгоценные металлы доступно несколько различных способов: покупка слитков, монет, открытие «металлического счета» в банке, приобретенные ценных бумаг золотодобывающих компаний или обеспеченных золотом акций.

Давайте подробнее рассмотрим каждый способ в отдельности.

1. Слитки из драгоценных металлов

Многие отечественные банки предлагают купить слитки из драгоценных металлов.

Многие отечественные банки предлагают купить слитки из драгоценных металлов.

Например, в Сбербанке можно купить золото в мерных слитках следующих весовых категорий:

- Золото от 1 г. до 1000 г.;

- Серебро от 50 г. до 1000 г.;

- Палладий и платина от 5 г. до 100 г.

С одной стороны может показаться, что это самый простой и выгодный способ купить драгоценные металлы , но тут есть ряд подводных камней, о которых неопытный может просто не знать.

Проблемы связаны, главным образом, с действующим Налоговым Кодексом. Дело в том, что золотые слитки по закону признаются имуществом , а, следовательно, при продаже они облагаются НДС (а это +18% к номинальной стоимости металла). Но и это еще не все.

Если вы соберетесь продать свой слиток банку, то вам придется заплатить еще 13% подоходного налога.

Следовательно, вложения в золотые слитки с учетом имеющихся особенностей отечественного налогового законодательства не очень выгодны. Чтобы только покрыть расходы надо, чтобы слиток прибавил в цене как минимум процентов 30%, что довольно сложно осуществимо даже за год.

2. Драгоценные монеты

Все продаваемые в настоящее время драгоценные монеты можно разделить на две большие группы: памятные и инвестиционные.

Все продаваемые в настоящее время драгоценные монеты можно разделить на две большие группы: памятные и инвестиционные.

Выпуском памятных монет в нашей стране занимается Банк России. Памятные монеты обычно выпускаются ограниченным тиражом – от 100 до нескольких тысяч единиц.

Выпускались самые разнообразные серии монет, в том числе: «Красная книга России», «Выдающиеся личности России», «Архитектурные памятники России», «Сохраним наш мир», «Лунный календарь», «Знаки зодиака» и др.

Тем не менее, стоит отметить, что памятные монеты для инвесторов не представляют особого интереса. Причин несколько: высокая стоимость, обусловленная их нумизматической ценностью, и обложение НДС (те же +18% к стоимости).

Следовательно, памятные монеты пользуются популярностью больше среди опытных коллекционеров . Спустя несколько лет (а иногда и десятков лет), продать подобные коллекционные монеты можно довольно выгодно.

Тут работает такое правило – чем монета старше, тем она дороже.

Правда, чтобы ее продать, нужно будет искать подходящего покупателя-коллекционера, готового выложить за монету хорошие деньги.

Тут работает такое правило – чем монета старше, тем она дороже.

Правда, чтобы ее продать, нужно будет искать подходящего покупателя-коллекционера, готового выложить за монету хорошие деньги.

Что касается инвестиционных монет, то назначение этого финансового инструмента определено уже в его названии. Инвестиционные монеты выпускаются огромными тиражами, превышающими миллионы единиц, поэтому никакой ценности для коллекционеров они не представляют . Их основная ценность определяется количеством содержащегося в них драгоценного металла.

Самыми известными инвестиционными монетами, пожалуй, являются «золотые червонцы», первая подобная монета появилась в 1975 году. Следует отметить, что каждая монета из этой серии содержит 7,742 г. чистого золота 900 пробы.

Предлагаются еще и другие серии инвестиционных монет. Например:

- «Соболь» – серебряная монета, выпущенная впервые в 1995 году, достоинством в 3 рубля. Монета содержит 31,1035 г. серебра 925 пробы.

- «Георгий Победоносец» – выпущена в двух вариантах: серебряном и золотом. Золотая монета начала чеканиться в 2006 году, имеет номинал 50 рублей и содержит 7,78 г. золота 999 пробы. Серебряная монета появилась в 2009 году, имеет номинал 3 рубля и содержит 31,1 г. серебра 999 пробы.

Кроме того, в российских банках можно купить некоторые иностранные инвестиционные монеты из драгоценных металлов, например, английские «соверены».

Рыночная стоимость инвестиционных монет формируется в первую очередь исходя из стоимости содержащегося в них драгоценного металла, а также надбавки, которая предусматривает покрытие расходов на их чеканку и реализацию.

Покупка инвестиционных монет удобна тем, что с ними сейчас работает множество крупных российских банков, хотя основным продавцом, пожалуй, является Сбербанк. Эти монеты последние годы пользуются довольно большим спросом, цена некоторых монет с момента выпуска увеличилась в несколько раз.

Еще одно их преимущество в том, что операции с инвестиционными монетами в соответствии с НК РФ НДС не облагаются. Хотя 13% налога при продаже придется все же заплатить государству. (Это также надо учитывать при выборе инвестиционного инструмента).

Также отмечу, что все операции с данными монетами совершаются по курсовой стоимости, которая устанавливается банком. Как правило, разница между ценой покупки и ценой продажи достигает 10%.

3. «Металлический» счет в банке

«Металлические» счета делятся на два вида:

- счет ответственного хранения (СОХ);

- обезличенный «металлический» счет (ОМС).

Инвестор, открывая СОХ в банке, передает кредитной организации имеющиеся у него слитки драгоценных металлов на хранение. Каждый слиток имеет определенные характеристики: номер, проба, вес, аффинажный завод др. В свою очередь банк берет на себя обязательство вернуть клиенту слиток по первому же его требованию.

Счет ответственного хранения также может предусматривать возможность перевода металла на другой указанный клиентом счет, или использовать его в качестве обеспечения при получении кредитов.

СОХ не может использоваться как инструмент получения дохода , он не предполагает начисления каких-либо процентов. Клиент наоборот должен оплачивать услуги банка по хранению своего драгоценного металла. Этот инструмент предназначен, скорее, для сбережения имеющихся у инвестора слитков в натуральном виде, а банк просто гарантирует их сохранность.

Обезличенный «металлический» счет (ОМС) по своей сути – классический валютный депозит, где валюта – количество грамм металла. На таком счете слитки учитываются без указания каких-либо конкретных характеристик.

Пополнить обезличенный счет можно путем совершения безналичного перевода с другого «металлического» счета, внесением драгоценных металлов в физической форме, приобретя металл (в обезличенной форме) за наличные по курсу банка.

ОМС иногда предусматривает начисление процентов (в денежном эквиваленте или в граммах драгоценного металла). Однако проценты начисляются не всегда, об этом следует узнавать при открытии счета. Проценты, как правило, не большие – от 0,1% до 3-4%.

Очевидно, что если ОМС не предусматривает начисления процентов, то получить прибыль инвестор может только при условии, что драгоценный металл вырастет в цене.

Очевидно, что если ОМС не предусматривает начисления процентов, то получить прибыль инвестор может только при условии, что драгоценный металл вырастет в цене.

Тут также следует отметить, что если вы захотите получить слиток, эквивалентный количеству находящегося на вашем счету драгоценного метала в физической форме, то при получении слитка придется уплатить 18% НДС . Если вы просто закроете счет и получите сумму в денежном выражении, то НДС уплачивать не придется.

Кроме того, хоть ОМС и является своего рода валютным депозитом, на него не распространяется действие закона о . Так что выбирать банк надо очень внимательно.

4. Ценные бумаги, обеспеченные золотом

Это относительно новый вариант инвестирования в золото , который не только обеспечивает доходность вложений, но и не требует оплачивать НДС.

Выпуском акций, обеспеченных золотом, занимается Всемирный золотой совет (The World Gold Council – WGC), который был создан крупнейшими мировыми золотодобывающими компаниями.

WGC для выпуска «золотых» бумаг создал специальный фонд Gold Bullion Securities (GBS), который занимается их размещением на Австралийской, Лондонской, Нью-Йоркской и Американской фондовой бирже (в Америке «золотые» акции размещены от имени других фондов и под другими тиккерами, но при прямой поддержке WGC).

Одна такая бумага дает инвестору право на получение 3,1 г. чистого золота из хранилищ банка HSBC в Лондоне.

Досрочно погасить имеющиеся во владении ценные бумаги, обеспеченные золотом, путем их обмена на золотые слитки в физической форме могут лишь привилегированные владельцы. Остальным инвесторам доступен только вариант, предусматривающий выплату соответствующей суммы в долларах, евро или фунтах стерлингов.

Что касается российских инвесторов, то они могут совершать любые операции с «золотыми» ценными бумагами воспользовавшись услугами множества брокерских контор, которые работают на перечисленных выше биржах.

5. Покупка акции золотодобывающих компаний

Данный способ, в принципе, не связан с непосредственной покупкой драгоценного металла, но все же имеет прямое отношение к золотодобывающей отрасли, поэтому расскажем немного и о нем.

Так как этот вариант инвестирования предполагает покупку акций, то для их приобретения следует обратиться на и воспользоваться услугами брокеров. Среди основных золотодобывающих компаний, акции которых сейчас реализуются на бирже, можно отметить:

- ОАО «Полюс Золото»;

- ОАО «Бурятзолото»;

- ОАО «Полиметалл».

Конечно же, данный вариант предполагает получение прибыли главным образом от совершения спекулятивных операций с ценными бумагами на бирже. Уровень дохода в данном случае зависит исключительно от роста стоимости купленных .

При этом котировки непосредственно зависят как от мировых цен на золото , так и от основных финансовых показателей самих компаний.

Кроме того, покупка акций предусматривает выплату дивидендов, что также является дополнительным доходом от инвестирования.

Доходность инвестиций в драгоценные металлы

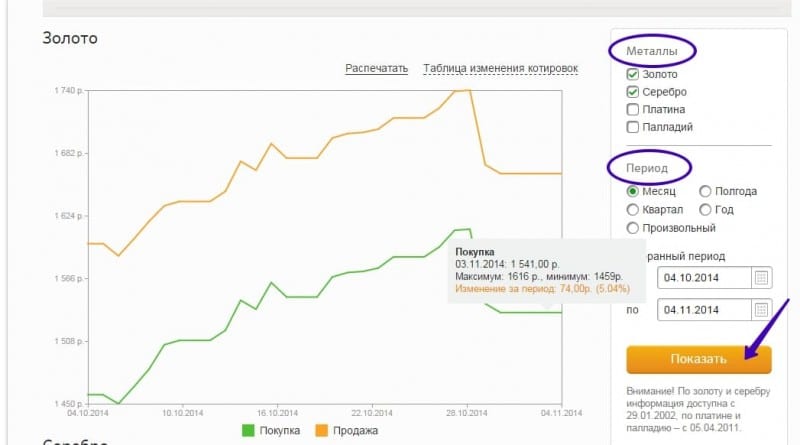

Чтобы оценить потенциальную доходность вложений в драг. металлы, рассмотрим статистику котировок ЦБ РФ за период с января 2003 по январь 2012 гг. Статистика по ценам на золото, платину, серебро и палладий приведена в таблице 1 (данные взяты на официальном сайте Банка России по состоянию на первый рабочий день каждого года).

Таблица1.

Котировки драгоценных металлов по данным ЦБ РФ январь 2003 – январь 2012 гг., в рублях за 1 г.

График цен на золото по данным ЦБ

График цен на палладий по данным ЦБ

График цен на платину по данным ЦБ

График цен на серебро по данным ЦБ

Теперь, чтобы оценить динамику цен, рассчитаем доходность по каждому из металлов. Итоговые данные, показывающие доходность в % по отношению к прошлому году, приведены в таблице 2.

Как видим из таблицы, за последний год все металлы, кроме золота, потеряли в цене. Особенно заметно подешевели платина и палладий (-11,5% и -15,96% соответственно), которые на протяжении предыдущих двух лет показывали хорошие результаты по росту цены. Серебро по итогам 2011 года потеряло всего чуть больше 1%.

Это нельзя рассматривать как тенденцию к дальнейшему падению цены, так как за первый месяц 2012 года серебро, платина и палладий демонстрируют стабильный рост.

Что касается незначительных минусов, отмеченных в 2005, то это отражает лишь незначительные рыночные колебания цены. Это хорошо видно на графике. А вот падение цен на серебро, платину и палладий по итогам 2008 года – это показатель общего спада рынка под влиянием мирового финансового кризиса. Этим же, собственно, обуславливается и падение цен, зафиксированное по итогам 2011 года. Так как рынок в прошлом году опять был несколько напряжен и нестабилен, то большинство игроков в ожидании новой волны кризиса не рисковало.

Что касается прогнозов, то все зависит от того, начнется ли кризис или нет. Однозначного мнения среди экспертов нет. Тем не менее, резкого падения цен на драгоценные металлы, скорее всего не будет. Возможны колебания, но в целом прогнозы положительны.

Отмечу, что максимально внимательно следует относиться к покупке палладия , его цена часто скачет: то в плюс, то в минус. Это заметно и по данным таблицы 2 и по графику котировок Банка России. Дело в том, что этот металл чаще всего используется для спекуляций на рынке.

Если рассматривать изменение цены на металлы по итогам 10 лет, то максимальную доходность демонстрирует серебро (+ 661%) и золото (+614,5%). Платина за 10 лет подорожала почти на 320%. А вот палладий – всего на 152%.

Этот показатель говорит о том, что в долгосрочной перспективе все металлы обеспечивают хорошую доходность и их покупка – очень выгодная инвестиция.

В заключение хочется сказать, что инвестиции в драгоценные металлы имеют ряд существенных преимуществ по сравнению с прочими финансовыми инструментами:

- Рынок драгметаллов более стабилен по сравнению с и вложениями в различные фонды, будь то). Это их свойство делает их востребованными именно во время кризиса, когда инвестиции в фондовый рынок становятся очень рискованными.

В качестве недостатка можно назвать то, что от вложений в драгметаллы нельзя получить быстрой отдачи, они не могут обеспечить быстрого прироста капитала. Драгоценные металлы – инструмент, рассчитанный на долгосрочные инвестиции.

P.S. Заработайте деньги не выходя из дома, раздавая людям ссылку на эту бесплатную заметку! Получите специальную ссылку в разделе «Ссылки и товары» вашего аккаунта партнёрской программы -

Сейчас политическая и экономическая ситуация такова, что заставляет нас задумываться о стабильности будущего, а это значит о стабильности своего финансового положения. На протяжении многих веков люди искали возможности накопить средства и сохранит их с выгодой.

В основном, в целях заботы не только о своем будущем, но и будущем своих детей. Вкладывают в разные формы: валюту, деньги, недвижимость. Один из проверенных форм сохранения своих накоплений – .

Золото – это, пожалуй, единственный уникальный металл, ценность которого постоянна, и ассоциируется он с богатством, надежностью и уверенностью. Это металл, практически не поддающийся коррозии, а также очень мало представленный в природе.

Цена золота стабильна и практически всегда растет, а не падает, в отличие от рубля, который имеет свойство обесцениваться, и валюты, которая также подвергается колебаниям курса и зависит от разных факторов (например, от политических событий, ситуации на фондовой бирже и др.).

Поэтому стоить задуматься о вкладе в золото в банке, который поможет снизить все дополнительные риски такого сбережения средств. Но выбирая вклад в золото, стоит сравнить и проанализировать возможности сбережения средств в других формах.

Чтобы принять решение о вкладе в золото, нужно внимательно изучить особенности процесса и преимущества такого вложения средств.

Золотой депозит можно отрыть двумя способами:

- Реальный вклад. Вы приходите в банк с «физическими» слитками или покупаете их сразу в банке за деньги. Также нужны соответствующие документы: удостоверение личности, один из документов – паспорт или водительское удостоверение, идентификационный номер налогоплательщика, заявление об открытии золотого вклада (выдаётся непосредственно в банке); договор с подписями с обеих сторон, в котором прописаны дата открытия/ закрытия вклада, условия по вкладу, процент, обязанности и т.д.

- Виртуальный вклад. В этом случае вы покупаете виртуальное золото. Вы приходите без «физических» слитков, но на деньги по имеющемуся курсу вы покупаете средства в виде граммов золота (унций), которые поступают на ваш специально открытый для этого счет. Это называется , и он наиболее удобен и оптимален. Единственное, что если вы захотите получить золото, то должны помнить о дополнительных комиссиях банка. Несмотря на это, с такого варианта счета не взимается налог. Если вы владелец такого счета, то ваше право – купить или продать золото в любой момент по котировкам банка.

У металлических депозитов есть ряд неоспоримых преимуществ, хотя имеется и несколько минусов.

Итак, преимущества

такого вклада:

Итак, преимущества

такого вклада:

- Надежность. Не нужно хранить золото дома, это считается очень ненадежным в наше время. Даже самое потаенное место можно найти, а сейф вскрыть. Кроме того, установка сейфа, сигнализации требует дополнительных средств.

- Бесплатность. Не нужно хранить золото в банковской ячейке, которые также считаются очень дорогостоящими. Золото бесплатно хранится на металлическом счету.

- Дополнительный доход. С металлического счета в золоте вы получаете определенный доход. Проценты не такие большие – около 4-6 % (в зависимости от условий вклада). Здесь есть свои нюансы. На процентную ставку влияют два фактора: вес драгоценного металла; срок депозита (месяц, полгода, год и больше). Если срок больше, то выгода от вклада также больше. Специалисты советуют, выбирать долгосрочные вклады, ведь суть вкладов в золото – в долгосрочной перспективе и выгоде. Золоту не подвластно время в прямом смысле слова. Стоимость любого драгоценного металла менялась всегда в лучшую сторону. Так, например, в 2000 гг. стоимость 31,1 грамма золота была 280 долларов, то сегодня его цена- 1667 долларов. Это рост на 600 процентов.

- Средства, переведенные в металлический счет, не подвергаются инфляции, в отличие от денег. Особенно популярны вклады в золото в кризисные периоды, когда цена золота растет из-за роста спроса. Так называемый, эффект толпы, когда во время кризиса люди начинают скупать золота.

- Такие металлические счета можно использовать как залог при получении кредита , что также очень удобно. При этом банки лояльно относятся к клиентам, имеющим золотые депозиты.

Минусов такого вклада совсем немного:

- Экспертиза золота , которое отправляют на проверку подлинности, причем оплачивает экспертизу и получение сертификатов сам вкладчик (при условии, что вы захотите получить его на руки).

- Возможное снижение процентной ставки при открытии счета (при условии, что золото куплено в другом банке).

- Удержание НДС 18% (также при условии получения слитков на руки).

В каком банке вклад в золото лучше?

Если вы решили открыть вклад в золоте, то сразу напрашивается вопрос: какой банк выбрать для этого. Сейчас множество банков предлагают свои услуги по операциям с драгоценными металлами.

В этом случае необходимо тщательно изучить условия и репутацию банков в этом вопросе, так как закон о страховании вкладов не применяется на золотые вклады.

Если банк банкротиться, то все ваши сбережения в золоте пропадают. Поэтому банк должен быть надежный и осуществляющий свою деятельность не один десяток лет.

На первом месте по операциям с вкладами в золоте находится Сбербанк. Что подтверждает его надежность и доверие среди клиентов. Здесь вкладчик имеет возможность покупки золота, но без «физического» приобретения – открытие обезличенного металлического счета.

Во-первых, это лицензия на данную деятельность. Во-вторых, должно иметься надежное специальное хранилище.

В-третьих, обратите внимание на профессионализм сотрудников, осуществляющих данные операции, операции по золоту должны находиться в компетенции отдельных менеджеров. В-четвертых, в банке должен быть в наличии высокоточный измерительный прибор.

Естественно, что спрос по таким вкладам растет, и вкладчикам нужно смотреть и на другие моменты, например, на выгодные условия. Вклад в золото в сбербанке, на сегодня, считается одним из выгодных, как по условиям, так и по тому, какой курс золота в сбербанке.

Чтобы открыть золотой вклад в Сбербанке:

- обратитесь в удобное вам отделение, где осуществляют операции по драгоценным металлам;

- получите консультацию специалиста;

- выберите способ вложения средств;

- внимательно изучите все условия вклада, договор, учтите текущий курс и сумму вклада;

- подпишите договор на открытие металлического счета;

- после всех процедур получите сберегательную книжку, там у вас будет показано, сколько золота вы приобрели в граммах.

Помните, если вы закрываете вклад, вы продаете банку золото по текущему курсу на момент закрытия вклада.

Такой вклад можно открыть ребенку, начиная с 14 лет, но средства удастся снять только по достижении совершеннолетия.

Есть возможность открыть такой вклад «до востребования», его можно закрыть в любой момент по необходимости.

И еще немного о золоте

Таким образом, вклад в золото является выгодным и имеет смысл при нескольких условиях:

- Долгосрочности вклада – невыгодно вкладывать деньги в золото, например, сроком до года, чтобы действительно заработать на золоте, нужно ждать динамики курса золота до нескольких лет, поэтому чаще такой вклад открывают состоятельные люди, у которых есть свободные средства.

- Достаточности средств – чем больше сумма, вложенная в золото, тем вкладчику выгоднее.

- Надежности банка – обязательное условие при выборе банка – его репутация, так как при банкротстве денежные средства, хранящиеся в золоте, не возвращаются.

- Условий вклада – процентная ставка и выбор способа вклада также имеют значение, здесь наиболее оптимальный способ – выбрать обезличенный металлический вклад золото.

Помните, что, делая вклады в золото, а не храня его под подушкой, вы защищаете свое будущее на долгосрочную перспективу. А золотой вклад считается среди финансовых экспертов одной из самых прибыльных и безопасных форм инвестирования.

О надежности такой формы инвестирования свидетельствуют и многочисленные отзывы вкладчиков, которые таким образом не только сберегли вложенные средства, но еще и получили доход, так как с каждым годом стоимость драгоценных металлов только растет, как растет и спрос на золото.

Во все времена золото считалось самой надежной валютой. Современный вариант сундука, набитого сокровищами – это золотой счет в Сбербанке. Вместо денег на нем лежат купленные вами драгоценные металлы. Причем это может быть не только золото, но и серебро, платина, палладий.

Условия открытия

Как открыть золотой счет в Сбербанке? Открытие обезличенного ничем не отличается от открытия любого другого.

Нужно прийти в офис банка и заключить договор. Сделать это может любой совершеннолетний человек, понадобятся лишь паспорт и ИНН. Плата за открытие и обслуживание не взимается.

Как правило, вкладчик приносит деньги и покупает металл по курсу, принятому в банке в этот день. Можно купить любое количество металла, минимум – один грамм. Зачисляется общее количество граммов золота, поэтому и называются такие счета обезличенными.

Ответственное хранение

Можно принести стандартные металлические слитки, в таком случае нужно предоставить в банк сертификаты и паспорт завода-изготовителя. Слитки должны иметь безупречный внешний вид.

Открыть вклад ответственного хранения (именно так он называется) можно только в тех отделениях банка, где есть специальное оборудование для взвешивания и хранения золота.

Составляется акт приема-передачи каждого слитка с указанием его пробы, веса, серийного номера. Это означает, что клиент, пожелавший забрать золото из банка, получит назад именно свои «родные» слитки. За обслуживание таких золотых счетов взимаются различные комиссии.

Типы вкладов

Если вклад сделан «до востребования», клиент может в любое время совершать и расходные, и приходные операции. В этом случае доход зависит только от прироста цен на металл.

Если вклад сделан «до востребования», клиент может в любое время совершать и расходные, и приходные операции. В этом случае доход зависит только от прироста цен на металл.

Долгосрочные вклады предполагают хранение средств в течение фиксированного времени, например, трех месяцев. За это время будут начисляться проценты.

В чем особенности счета

Между покупкой реальных золотых слитков и в банке есть существенная разница. Во-первых, при открытии счета не нужно беспокоиться о физической сохранности сокровищ, а во-вторых, вам не нужно платить НДС.

Налог с вас возьмут только в том случае, если вы решите забрать настоящие золотые слитки, а не их денежный эквивалент.

К положительным моментам можно отнести и простоту открытия счета. При желании есть возможность оформить на другое лицо.

Все операции на обезличенных металлических счетах проводятся не в рублях, а в граммах, с точностью до 0.1 грамма. Есть возможность управлять вкладом и через интернет (Сбербанк Онлайн). Так что в любое время дня и ночи вы можете оперировать вашими средствами.

Возможные минусы

Но нужно учитывать и некоторые отрицательные стороны такого вложения средств. Металлические вклады не подлежат страхованию. Это означает, что вы можете потерять средства, если банк обанкротится или у него отзовут лицензию. Хотя это можно рассматривать как дополнительный аргумент в пользу старого доброго Сбербанка.

Но нужно учитывать и некоторые отрицательные стороны такого вложения средств. Металлические вклады не подлежат страхованию. Это означает, что вы можете потерять средства, если банк обанкротится или у него отзовут лицензию. Хотя это можно рассматривать как дополнительный аргумент в пользу старого доброго Сбербанка.

Никто не застрахован от падения цен на металлы. Такое может быть, хотя и маловероятно. Незначительные колебания в цене смущать вас не должны, ведь вклады в золоте рассчитаны на долгосрочную перспективу. А если вы хотите получить прибыль от быстрой покупки и продажи, для этого есть фондовые биржи.

Металлические счета (обезличенные): Видео

Люди, обладающие капиталом, хотят, чтобы денежные средства работали. Сегодня существует много способов, позволяющих получать доход. Один из них – вклады в золото. Подобную услугу предлагают многие банки. Однако, помимо прибыли, владельцы капитала хотят, чтобы их денежные средства были защищены. Обеспечить максимальную безопасность средствам можно, если человек откроет вклад в Сбербанке золотом.

Организация является самым популярным кредитным учреждением в России. Ее представительства имеются практически в каждом населенном пункте. За многолетний период функционирования учреждение успело заслужить популярность среди жителей России. Однако перед тем как начинать сотрудничество с компанией, необходимо внимательно изучить все нюансы взаимодействия с ней.

Если человек решил открыть золотой вклад, Сбербанк – учреждение, в котором можно совершить подобную операцию. Следует помнить, что совершение подобной операции отличается от классических способов заработка. Открывая золотой вклад, человек станет владельцем безналичного счета. Это значит, что получить золотые слитки на руки не удастся. Подобная особенность наделяет человека рядом преимуществ. В список входят:

- Владельцу счета не придется платить налоги , которыми облагаются классические слитки.

- Человек получит возможность оперативно совершать операции с золотом и реагировать на колебание курса.

- Цена драгоценного металла не так сильно зависит от происшествий на политической арене , как стоимость валюты.

На счету, который откроет клиент, будут лежать не деньги, а золото. Следует помнить, что банк не станет работать бесплатно. По этой причине человек должен подготовиться к тому, что организация будет списывать комиссии за совершение ряда манипуляций . Плата взимается за:

- открытие счета и выполнение операций по его закрытию;

- внесение капитала на счет;

- перевод денежных средств в другое кредитное учреждение;

- хранение денег на счете.

Обратившись в Сбербанк, человек сможет открыть вклад не только в золоте. В качестве металла может использоваться серебро и платина. Чтобы открыть счет, необязательно предоставлять денежные средства. Для начала совершения операций человек может передать в банк настоящий слиток драгоценного металла.

Преимущества

Если клиент обратился в Сбербанк для открытия золотого вклада, он может не переживать о том, что для совершения операции потребуется капитал большого размера. На сегодняшний день не установлен минимальный порог на сумму, которую человек должен внести для получения доступа к счету. Это значит, что заявитель самостоятельно принимает решение о том, какое количество золота он желает приобрести.

Полученный доход можно получить в виде слитка золота. Однако человеку потребуется уплатить НДС. Традиционные вклады не позволяют получать доход в виде слитков. Если человек решит открыть стандартный счет для получения заработка, он сможет забрать начисленный капитал после окончания периода сотрудничества только в виде денежных средств.

Размер дохода, который сможет получать владелец вклада, напрямую зависит от изменения значения стоимости золота. Цена драгоценного металла меняется не так стремительно, как аналогичный показатель, относящийся к валюте. Эксперты способны даже рассчитать примерный размер прибыли. Если человек собирается получать доход на колебаниях курсов валют, велик риск проиграть и потерять капитал.

Онлайн-котировки можно посмотреть на сайте Сбербанка

Нюансы открытия

Чтобы открыть золотой вклад Сбербанка России на сегодня, необходимо соблюсти ряд особенностей. Перед тем как начать совершать операции с драгоценными металлами, необходимо выбрать вид вклада. Сегодня существует 2 разновидности счетов – обезличенный и стандартная покупка слитков.

Выбрав 1 вариант, человек должен будет передать банку сумму денежных средств, эквивалентную тому объему золота, которое клиент собирается приобрести. При этом стоимость металла рассчитывается по курсу на момент обращения. В качестве владельца обезличенного металлического счета может выступать как совершеннолетний гражданин, так и человек, который еще не достиг 18 лет.

Прибыль клиента будет складываться из изменения стоимости золота. Однако сегодня банки предлагают дополнительный источник дохода. Если человек изучит условия золотого вклада Сбербанка, он увидит, что кредитная организация готова доплачивать клиенту за хранение денежных средств. Ставка по золотым вкладам ниже аналогичного показателя классических счетов. Клиент сможет получать от 0,5% до 3% от суммы.

Процедура открытия счета не отличается сложностью. Чтобы стать владельцем золотого вклада, человек должен лично посетить кредитную организацию и, обратившись к ее работникам, изъявить соответствующее желание. Работники Сбербанка согласятся выполнить операцию, однако клиенту потребуется представить ряд документации. В список входят:

- паспорт гражданина РФ;

- заявление;

- подписанный договор;

- поручение о приеме в хранилище банка драгоценных металлов, составленное в письменном виде.

Часть документации составляется непосредственно в кредитном учреждении. Заявление составляется по стандартному образцу. Когда бумага заполнена, стороны переходят к оформлению договора. Если человек приобретает настоящие слитки, а не открывает обезличенный счет, ему потребуется внести часть денежных средств в качестве платы за хранение драгоценных металлов. Кроме того, потратиться придется и на проведение экспертизы, которая позволит определить итоговую стоимость слитков.

Если человек передавал в банк золото, а не денежные средства, когда срок договора по золотому вкладу завершится, человек сможет забрать переданные слитки. Однако необходимо помнить, что во время совершения операции клиенту придется заплатить НДС.

На сегодняшний день стоимость налога составляет 18%. Для расчета НДС во внимание принимается вся стоимость слитка. Без уплаты налога вернуть золото не получится.

Задолго до появления в обращении дензнаков золото было самой надежной и значимой ценностью. Драгметалл – это незыблемая величина, которая не зависит от курса валют и перепадов цен на внешнем рынке. Золото со временем только дорожает.

Какого результата ждать от инвестирования

Вкладывать в золото, безусловно, выгодно, но только при условии оформления длительного договора с банком. Краткосрочные инвестиции не принесут большой прибыли и могут даже сыграть на минус для вкладчика в силу невысокой процентной ставки по вкладу.

Проценты от вложений в золотые изделия, такие, как монеты и слитки, начисляются только исходя от роста цены на золото со временем.

Хранящийся металл не является активом банка и не может быть использован в коммерческих операциях. Это и объясняет небольшой процент, назначаемый банком при вкладах подобного рода.

Помимо этого существует ряд необходимых комиссий, взимаемых банком при оформлении договора и последующем содержании хранимого у себя золота – это может снизить первоначальную стоимость вклада, если договор оформлен на короткий срок.

Видео: Стоит ли?

Возможные варианты вкладов в золото

- Золотые монеты, принимаемые банком в качестве вложения, делятся на две категории: исторические и инвестиционные. Монеты, представляющие собой историческую и коллекционную ценность, стоят значительно дороже инвестиционных в силу того, что их стоимость со временем увеличивается в большей степени, нежели у простых монет из драгметалла.

- Еще одним выгодным решением для того, кто хочет вложиться в золото может стать вариант, когда клиент покупает акции золотодобывающей компании.

Проценты от прибыли вкладчика растут по мере развития той компании, акции которой он приобрел. Соответственно, чем успешнее корпорация, чем быстрее и активнее происходит ее развитие, тем больше денег прибавляется на счет держателя акций.

Для того чтобы выбрать подходящий объект инвестирования необходимо досконально изучить рынок и динамику роста всех компаний, занимающихся добычей золота.

Лучше всего вступать в отношения с корпорацией-золотодобытчиком через надежный и стабильный банк. В этом случае в договоре сразу же, по заключении, прописывается процент, который вкладчик будет гарантировано получать на свой расчетный счет.

В случае если банк постигнет банкротство, то вклад возвращается в руки инвестора золотом, а не в валюте.

- Не мене эффективным способом заработать на драгметаллах является участие в торгах на бирже. Этот вариант подходит исключительно для тех, кто очень хорошо разбирается в работе этой системы, знает все ее нюансы и подводные камни.

Торги на бирже хороши тем, что увеличить свой первоначальный капитал можно не только за счет поднятия цены на золото, но и сыграть на ее понижении.

Если отлично разбираться в динамике роста и падения цен, то можно с легкостью делать прогнозы на будущие скачки, а разницу в цене иметь в качестве прибыли.

- Золотые украшения и различные предметы из золота – еще один путь для того, кто стремится иметь дело с драгметаллами.

Из всех этот способ наименее эффективен в качестве вложений в расчете на последующую прибыль.

Дело в том, что приобретая в ювелирном магазине золотое изделие, придется переплатить некоторую сумму за работу ювелира, транспортировку, а также накрутку самого салона. Все это изначально уже заложено в цене украшений. В итоге получается товар, фактическая ценность которого в разы меньше той цены, которую покупатель за нее заплатил.

Плюс к этому всегда существует вероятность, что процентное содержания чистого золота в составе сплава, из которого изготавливаются все ювелирные изделия, может быть намного ниже заявленной пробы.

Магазин способен попросту обмануть своего клиента. Поэтому приобретать украшения стоит только в крупных торговых сетях с многолетним стажем успешной деятельности на этом рынке.

Стоит учитывать, что как только покупатель покинул территорию ювелирного магазина, изделия, которые он приобрел, тут же теряют в цене от 35-55%

Если принести ювелирные украшения в банк в виде вклада на хранение, то необходимо будет заплатить налог с физического лица, полагающийся законом, а также оплатить за свой счет все необходимые экспертизы на установление действительной стоимости передаваемых на хранение ценностей.

- Обезличенный металлический счет – предполагает под собой вклад в банке, стоимость которого составляют не денежные средства, а исключительно драгметалл в пересчете на вес – унции, граммы, килограммы. Вложение такого плана не облагается налогом и является наиболее выгодным из всех возможных вариантов инвестиций в золото.

При открытии ОМС нужно принести в банк некую сумму, которая будет переведена по курсу, существующему в данный отрезок времени в этом банке, в золото. В договоре, который заключает клиент с банком, прописывается вес золота находящийся на его счету.

Варианты получения процентов по вкладу должны быть четко оговорены и прописаны в момент заключения договора с банком.

Когда клиент пожелает расторгнуть свои отношения с банком по данному вкладу, ему выдается на руки золото, которое в обязательном порядке будет обложено налогом в 18% согласно налогообложению физических лиц по закону РФ.

Вкладчику, решившему получить золото на руки, будет необходимо заплатить все издержки по соответствующим проверкам аттестации драгоценного металла.

Насколько выгодны вклады в золото

Однозначным ответом на вопрос «выгодно ли вкладывать в золото?» будет «да».

Во время, когда ситуация с падением и обвалом денежных единиц претерпевает сильнейший кризис и никто, даже самые опытные аналитики, не в состоянии сделать точных прогнозов, оплотом стабильности и гарантией обязательной прибыли становится золото.

Вкладчик гарантировано получит свой процент от вложений такого плана, потому что золото никак и ни при каких условиях не может подешеветь.

При условии, что инвестор оформляет долгосрочный договор с банком, он гарантировано остается в плюсе, так как сгореть его вложение не может – сумма вклада возвращается на руки владельцу либо в изначальном размере, либо с процентами.

Хранить золото у себя дома крайне не рационально, так как, находясь в частных руках, оно облагается налогом и весьма внушительным. Лучше всего отнести свои драгоценности в банк, где они будут расти в цене, и приносить владельцу хорошие дивиденды.

Условия открытия вклада

Условия, необходимые для открытия вклада в золото довольно просты и не требуют сбора большого количества документов. При желании любой желающий сможет заключить с банком выгодный для себя договор.

Список бумаг, положенных к предоставлению в банк выглядит следующим образом :

- любой документ от вкладчика, удостоверяющий его личность – паспорт или водительское удостоверение вполне подойдет;

- справка о постановке на учет в налоговой инспекции;

- заявление с просьбой открыть вклад на имя выбранного банка;

- договор о заключении отношений с банком, подтвержденный подписями в двустороннем порядке.

При открытии вклада на счет клиента будет положен металл, приобретенный на момент заключения договора в этом банке по текущему курсу.

В случае если потенциальный клиент желает положить на счет свой металл, то к нему необходимо приложить ряд документов, подтверждающих его стоимость, а также необходимые сертификаты соответствия на заявленный драгметалл.

ОМС открыть проще всего. Для этого нужно положить на счет желаемую сумму и ее переведут в металл по текущему курсу банка.

Сравнительные характеристики условий различных банков

Сбербанк

В условиях, необходимых для вклада в Сбербанке существуют свои плюсы и минусы.

Из плюсов по условиям вкладов в золото в этом банке стоит отметить:

- все характеристики хранящегося на счете клиента металла тщательным образом прописываются и выдаются на руки владельцу;

- золото, которое находится на счете вкладчика, не может быть использовано в качестве кредитных средств банка и выдается по первому требованию вкладчика;

- у всего драгметалла в обязательном порядке имеются паспорта качества заводов изготовителей – это является гарантией качества и надежности золота;

- для открытия счета принимается любая заявленная сумма, без ограничений;

Существуют и минусы в виде необходимых комиссий:

- за открытие и закрытие вклада;

- при выдаче драгметалла на руки;

- ежемесячное снятие за ведение и хранение вклада;

- если возникла потребность перевести активы в виде золота в другой банк.

| Услуга | Хорошее состояние металла | |||||||||||||||||||

| Вес золота в граммах | 1 | 5 | 10 | 20 | 50 | 100 | 250 | 500 | 1000 | |||||||||||

| Стандартные | Бесплатно | |||||||||||||||||||

| Мерные слитки (цена в рублях) | 15 | 30 | 55 | 80 | 85 | 100 | 130 | 260 | 400 | |||||||||||

| Выдача металла физическому лицу по вкладу ОМС | ||||||||||||||||||||

| Стандартные слитки | 0.25% от стоимости металла по курсу банка | |||||||||||||||||||

| Мерные слитки (цена за шт.) | 500 | 700 | 900 | 1100 | 1600 | 2100 | 2900 | 4200 | ||||||||||||

| Мерные слитки в упаковке высокого качества (цена за шт.) | 900 | 1150 | 1350 | 1500 | 2100 | |||||||||||||||

Газпромбанк

Выгодно ли открывать вклад подобного рода в этом банке?

Да, выгодно и вот почему:

- процедура оформления договора очень проста;

- для покупки слитков в банке нет ограничения по сумме;

- для того чтоб открыть ОМС необходимо иметь счет в этом банке. Можно открыть самый обыкновенный счет «До востребования», который подразумевает под собой полное отсутствие ограничений в сумме вклада.

- самый низкий порог в стоимости спред – всего 50 р.

Курс покупки

ВТБ24

Этот банк обладает рядом преимуществ, исходя из которых, клиент сможет получать наибольший металлический процент от своего вложения :

- есть возможность купить золото банка за рубли;

- продать за рубли;

- без комиссий перемещать золото со счета на счет в этом же банке;

- возможность управлять своим счетом в системе ВТБ24-онлайн;

- нет комиссий за открытие ОМС.

Среди нестабильной экономической картины последних лет самым надежным и ликвидным остается вклад в золото. Предложения в различных банках весьма разнообразны. Хорошо изучив все условия, всегда можно определиться с выбором того учреждения, которому можно доверить свои сбережения. Удачи.

Личные финансы. Заработок. Инвестиции. Семейный бюджет. Технологии

Личные финансы. Заработок. Инвестиции. Семейный бюджет. Технологии